ÚJ KATA

Az új Katát a főfoglalkozású egyéni vállalkozó választhatja.

A kisadózó egyéni vállalkozónak havi 50 ezer forint tételes adót kell fizetnie, minden megkezdett hónapra az adó összeg egészét meg kell fizetni a tárgyhónapot követő hónap 12. napjáig.

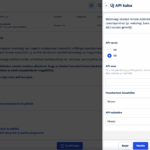

NAV Kisadózó vállalkozások tételes adója bevételi számla: 10032000-01076349

Közleménybe mindig írd be az adószámodat!

- KATA vállalkozóként csak magánszemélyeknek és őstermelőknek nyújthatnak szolgáltatást, értékesíthetnek terméket

- a bevételi értékhatár 18 millió forintra emelkedik, DE az alanyi adómentesség 12 milliós, így e felett ugyanúgy számolni kell az ÁFA körrel is

Ki nem választhatja?

- akinek az adószámát a NAV a bejelentés évében vagy az azt megelőző 12 hónapban törölte vagy aki adószám törlése hatálya alatt áll.

- aki ingatlan bérbeadásával szerez bevételt

Az új kata választására vonatkozó nyilatkoztot 2022. augusztus 1.-től – 2022. szeptember 25–ig lehet megtenni. Az új KATA szerinti adóalanyiság 2022. szeptember 1-jétől jön létre.

A bejelentkezést követően a NAV értesítő levélben tájékoztatja az egyéni vállalkozót, hogy kisadózó vállalkozóként nyilvántartásba vette.

Ha az adóalany, mint kisadózó egyéni vállalkozó jogsértést követ el:

- számla vagy nyugtaadás elmulasztása

- be nem jelentett alkalmazott foglalkoztatás

- igazolatlan eredetű áru forgalmazásáért

mulasztási bírságot állapít meg a NAV.

Ha a rendelkező határozat véglegessé válásának utolsó napjáig az adózó kifizeti a teljes bírságot, a NAV visszavonja a kata-alanyiság megszüntetését.

Ha a kata-alanyiság megszűnik, a megszűnés évében és az azt követő 12 hónapra új kata ismételten nem választható.

DE van élet a KATA után!

ÁTALÁNYADÓ

Éves bevételi értékhatár: 40 és 80 %-os költséghányad esetén 24.000.000 F, 90%-nál pedig 120.000.000 Ft

Annak éri meg akinek kevés költség számlája van és főleg szellemi vagy szolgáltató tevékenységet folytat,Számla nélkül elszámolható költséghányad van ( a legtöbb tevékenység: 40%, Őstermelők és CSAK kiskereskedelmi tevékenységet folytatók 80% vagy 90%)

Jövedelem számítás = bevétel – (bevétel*költséghányad)

Tevékenységtől függően ha a havi jövedelem a minimálbér (200 eFt) vagy a garantált bérminimum (260eFt) összegét nem éri el, akkor legalább azok után kell az adókat megfizetni.

Az adó: a jövedelem után minden hónapban (minden hónap 12-éig fizetendő):

Minden adókedvezményt érvényesíthetsz, de 15% SZJA, 18,5% TB járulék, 13% Szocho fizetendő(első házasok kedvezménye, családi adókedvezmény, 25 év alattiak SZJA mentesség)

Fontos számlaszámok, az átalányadó közterheinek utalásához:

- Személyi jövedelemadó számla: 10032000-06056353

- TB járulék szem,ősterm, egyéni vállalt, kifizet terh köt: 10032000-06055802

- Szociális hozzájárulási adó: 10032000-06055912

Közleménybe mindig írd be az adószámodat!

ADÓMENTESSÉG:

csak a főállású egyéni vállalkozóknak van havi fizetési kötelezettsége, így ha Te mellékállásban átalányadózó vagy akkor ennyi bevétel után egyáltalán nincs a NAV felé adófizetési kötelezettséged!

- 40%-os költséghányad esetén ez évi 2.000.000 Ft

- 80%-nál 6.000.000 Ft

- 90%-nál pedig 12.000.000 Ft

Iparűzési adó: (általában 2%) ezt a záró bevallásban kell számolni, az egész éves jövedelemből. (itt lehet fontos a mégis meglévő költségszámlák összegyűjtése!)

Egy konkrét példa:

- éves árbevétel: 12.000.000 Ft

- adómentes bevétel 40%-os költséghányadnál: 2.000.000 Ft

- Korrigált éves árbevétel: 12.000.000 – 2.000.000 = 10.000.000 Ft

- költséghányad 40%, azaz 10.000.000*0,4 = 4.000.000 Ft

- jövedelem: 10.000.000 – 4.000.000 = 6.000.000 Ft

- SZJA: 6.000.000*0,15 = 900.000

- TB járulék: 6.000.000*0,185 = 1.110.000 Ft

- SZOCHO: 6.000.000*0,13 = 780.000 Ft

- iparűzési adó: 7.200.000*1,2*0,02 = 172.800 Ft

- Ami a vállalkozónál marad: 12.000.000 – 900.000 – 1.110.000 – 780.000 – 172.800 = 9.037.200 Ft

TEVÉKENYSÉGEK

90% költséghányad alkalmazására jogosító tevékenységek

- Kizárólag kereskedelmi tevékenységek (webshop is!), pontos jogszabály:

https://net.jogtar.hu/jogszabaly?docid=a0900210.kor

80% költséghányad alkalmazására jogosító tevékenységek

- mezőgazdasági, erdőgazdálkodási (TESZOR 01, 02)

- bányászati (TESZOR 05-től 09-ig)

- feldolgozóipari (TESZOR 10-től 32-ig)

- termék-előállítás, építőipari kivitelezés (TESZOR 41, 42)

- mezőgazdasági, betakarítást követő szolgáltatás (TESZOR 01.6)

- vadgazdálkodáshoz kapcsolódó szolgáltatás (TESZOR 01.70.10)

- erdészeti szolgáltatás (TESZOR 02.40.10)

- zöldterület-kezelés (TESZOR 81.30.10)

- halászati szolgáltatás (TESZOR 03.00.71

- halgazdálkodási szolgáltatás (TESZOR 03.00.72)

- feldolgozóipari szolgáltatás (TESZOR 10-től 32-ig) a bérmunkában végzett

szolgáltatás és az egyéb sokszorosítás (TESZOR 18.20) kivételével

- építőipari szolgáltatás (TESZOR 43)

- ipari gép, berendezés, eszköz javítása (TESZOR 33.1)

- gépjárműjavítás (TESZOR 45.20)

- személyi, háztartási cikk javítása (TESZOR 95.2)

- épületgépészeti berendezések javítása (TESZOR 43.21, 43.22, 43.29)

- a taxis személyszállítás (TESZOR 49.32.11)

- személygépjármű kölcsönzése vezetővel (TESZOR 49.32.12)

- egyéb máshová nem sorolt szárazföldi személyszállítás (TESZOR 49.39.39)

- közúti áruszállítás (TESZOR 49.41.1)

- számítógép, kommunikációs eszköz javítása (TESZOR 95.1)

- fényképészet (TESZOR 74.20)

- textil, szőrme mosása, tisztítása (TESZOR 96.01)

- fodrászat, szépségápolás (TESZOR 96.02)

- hobbiállat-gondozás (TESZOR 96.09.11)

- a kereskedelmi tevékenységek végzésének feltételeiről szóló kormányrendelet

alapján folytatott vendéglátó tevékenység (TESZOR 56)

40% költséghányad alkalmazására jogosító tevékenységek

- Minden más, ami az előző 2 kategóriában nem szerepelt

Ha nem vagy biztos a saját tevékenységi körödben, itt lesz egy kis segítség: TESZOR kereső – https://www.ksh.hu/teszor_kereso